银行业的变革创新从未止息。

近年来,在零售银行蓬勃兴起的同时,交易银行也得到了快速发展,被视为商业银行对公业务转型升级的重要方向。

不仅如此,在金融数字化加速演进的当下,交易银行与各类新技术的融合逐渐深入,成为又一个金融科技战略制高点。

自2012年开始,从广发、招行、平安等股份行,到中行、邮储等国有大行,纷纷成立了交易银行部,持续强化交易银行业务布局。

与此同时,以众邦银行为代表,新兴的民营银行也在积极探索金融科技时代的交易银行发展之路。

作为全国第11家成立的民营银行,成立于2017年5月的众邦银行,是唯一一家明确提出打造互联网交易银行的民营银行。

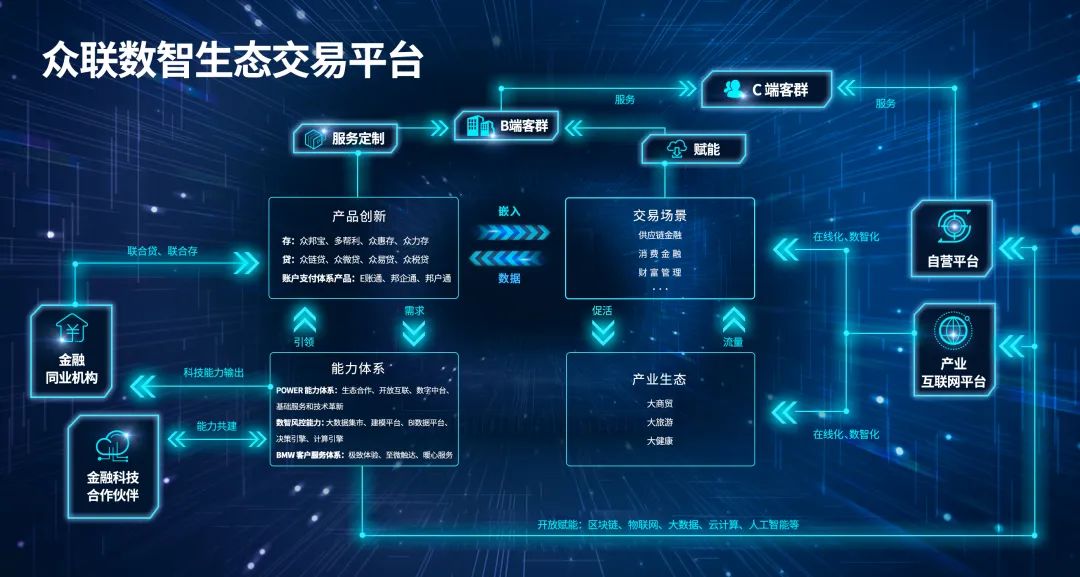

经过3年来的摸索和创新,众邦银行在近期推出了以供应链金融为核心的“众联数智生态交易平台”,标志着其互联网交易银行模式初步成熟。

1

正在兴起的交易银行发展浪潮

在概念上,交易银行一般是指商业银行面向企业客户,针对其日常生产经营过程中发生的采购、销售等交易行为而提供的一揽子金融服务。

交易银行通常被划分在批发业务范畴,主要包括:支付结算、现金管理、贸易融资、供应链金融、跨境金融等。

它是一个舶来品。上世纪70年代,花旗、汇丰等国际大行通过整合对公业务,初步构建了交易银行业务模式。

而交易银行在全球范围内得到重视,并形成一股发展潮流,主要归功于2008年金融危机的爆发。

一组曾被广泛提及的数据是,在2008年,全球投资银行的收入几乎减半,从2007年的3070亿美元骤降到2008年的1720亿美元,同期全球交易银行的收入却增长17%,从3040亿美元提高到3540亿美元。

金融危机过后,越来越多商业银行将目光瞄向交易银行。而银行资本监管的不断加强,以及日益凸显的对公业务下沉压力,都助推了交易银行的发展。

在国内,广发银行于2012年成为首家设置交易银行总部级架构的银行,此后中信银行、民生银行、招商银行、兴业银行、浦发银行、平安银行等股份制银行纷纷整合成立交易银行部。

2018年末,中行在国有大行中率先成立交易银行部,为总行一级部门,全面覆盖存款、融资、收付、汇兑四大功能。2019年,邮储成为第二家成立交易银行部的国有大行。

可以看到,中国银行业正在掀起一股交易银行发展热潮,这意味着对公业务的转型升级进入深水区。

对商业银行而言,一方面,交易银行具有轻资本、零售化和数字化等特征,承载了公司银行战略转型的重任;另一方面,交易银行可以为企业经营带来更优的金融服务,降低企业乃至整个社会的交易成本,更好地服务于实体经济。

2

从财报看国内交易银行发展现状

我们可以透过2019年财报观察国内交易银行的发展现状。

在主要商业银行当中,中行、招行、平安、兴业、民生和广发等均披露了交易银行业务相关情况。

中行年报显示,去年该行大力推动交易银行建设,基本完成境内外交易银行架构和逻辑整合,投产智能化环球交易银行平台(iGTB平台)首期主体工程。

据招行财报,在结算与现金管理业务方面,去年该行重点建设云账单、账户通和财资管理云平台CBS7.0;在贸易金融和跨境金融方面,持续推进相关业务的线上化。

在财报中,平安银行将交易银行明确为对公业务的三大支柱之一。2019年,该行升级供应链应收账款云服务平台,推出“平安好链”品牌;同时围绕基建、电子、医药等重点行业客户,为供应链上下游企业提供一揽子综合金融和管理服务,实现批量获客。

兴业银行财报提到,去年该行着力构建供应链金融产品生态圈,完善“兴享票据池”、“U+保理”、“兴财通”三大交易平台建设;聚焦医疗、住建、交通、教育四个重点行业,结合金融科技打造行业生态圈。

据民生银行财报,去年该行围绕客户日常生产经营场景,持续推进产品场景化升级,打造结算+融资、境内+境外、数字化+场景化的交易银行。民生银行并称,今年将以“交易银行、供应链、风险管控”为突破点,提高B端一站式数字服务能力。

广发银行方面,2019年,该行以交易银行产品增加客户黏性,显著带动营业收入增长和结算存款留存;报告期内,交易银行业务实现中间业务收入同比增长42.86%。

整体上,交易银行不仅成为商业银行对公业务转型升级的重要方向,也是推动业务收入增长的重要引擎。目前,国内交易银行领域呈现出线上化、综合化、场景化等特点,其中又以供应链金融最为显著。

3

众邦银行的交易银行之路

除了老牌商业银行,以众邦银行为代表的新兴民营银行,也在积极探索新形势下的交易银行发展之路。

依托大股东卓尔控股旗下的产业互联网平台卓尔智联集团,众邦银行从一开始就确立了互联网交易银行的发展方向。

脱离了交易场景,交易银行就是无源之水、无本之木。卓尔智联旗下拥有一系列覆盖消费品、农产品、化工、塑料、钢铁、有色金属、海鲜等产业的B2B交易平台,逐步形成完备的供应链管理体系,并积极打造新一代智能交易平台。

作为一家诞生于金融科技时代的新银行,众邦银行的构想是,以金融服务为纽带,依托创新技术,连接产业供应链和核心企业生态圈,重新构造交易全部流程,推动交易技术革新,降低社会交易成本。

众邦银行行长程峰曾指出,产业互联网广泛布局和供应链小微企业的深度参与,为中小银行服务供应链小微企业提供了广阔的舞台,留出了足够的发展空间,提供了模式创新的条件。建设以全新模式服务供应链小微企业的互联网交易银行正当其时。

经过过去三年的摸索和积累,众邦银行逐渐找到了一条可持续的交易银行发展模式,打造出了以供应链金融为核心“众联数智生态交易平台”。

在业务逻辑上,众联数智分为三个维度:用户旅程、账户体系、活户生态。

关注用户旅程:通过解构用户交易行为,洞察用户交易旅程中的金融痛点,利用邦企通、邦户通将众链贷、众易贷、众力存、众惠存等存贷产品嵌入到对应的交易场景中,形成一套集账户、支付、信贷、理财为一体的金融解决方案,让用户交易旅程更畅通。

贯通账户体系:以E账通账户体系和开放银行为底层支撑,打通产业链B、C端的账户体系,同时结合区块链、物联网、5G等新技术实现产业链信息流、商流、物流、资金流四流合一,提升产业链上B、C端的数字化、智能化水平,实时洞察和满足用户金融需求,提升产业链交易效能,促进产业良性运转。

构建活户生态:围绕用户交易行为搭建整个生态的基础服务设施,如会员体系、积分体系、权益体系、联合贷、联合存等,将存、贷、汇等金融服务赋能给生态合作伙伴和用户,同时为生态内各类机构分享流量、提供数据接口、提供产品模块,吸引从B端到C端合作伙伴共建生态,开发出更多优质金融服务、并通过横向复制纵向衍生,进一步穿透B、C端客户,提升生态对客户的粘性,共同促进生态发展。

概言之,众联数智的核心是与合作伙伴共建数字化的交易生态圈,实现金融与交易的深度连接、B2B2C的全线打通和多向互动,让金融服务无缝穿透B、C端客户,平滑交易过程,最终提高交易效率,降低交易成本,为企业创造更多财富,为社会创造更多价值。

程峰强调,关注用户旅程、贯通账户体系、构建活户生态是为用户创造价值的核心基点和根本出发点。

4

后疫情时代,交易银行方兴未艾

新冠疫情的爆发,加速了金融数字化步伐,并给交易银行带来了跨越式发展的契机。

银保监会两度发文:“鼓励积极运用技术手段,在全国范围内加强线上业务服务,提升服务便捷性和可得性”“要加强线上业务服务,引导企业和居民通过互联网、手机App等线上方式办理金融业务”。

在此之前,银保监会于去年7月下发《推动供应链金融服务实体经济的指导意见》,鼓励银行业金融机构运用互联网、物联网、区块链、生物识别、人工智能等技术,与核心企业等合作搭建服务上下游链条企业的供应链金融服务平台。

在外部环境变化与监管政策助推之下,交易银行大潮初起,方兴未艾。

与大中型商业银行相比,新兴民营银行在规模、实力等方面相对有限,因此不仅要舍弃大而全的观念,更需要适度差异化,采取错位竞争,这亦是民营银行作为金融体系补位者角色的体现。

基于这一思路,众邦银行的交易银行业务有着鲜明特色,既发挥了自身的资源优势,也紧密围绕金融科技与开放银行等发展趋势。

在参考众多同业不同服务模式的基础上,众邦银行依托智能供应链金融生态,通过“实物、实情、实时”三个维度,构建起“交易信用”智能模型,对小微企业融资进行全流程、数字化的风险管控,在批量化、规模化获客的基础上,提高对小微企业的风险识别和定价能力,降低服务成本。

举例而言,在茧丝产业链条上,蚕农深受账期太长的困扰,针对这一痛点,众邦银行利用区块链技术,与中农网合作开发“智慧蚕茧收购链”,并利用后者供应链金融生态提供的完整数据及实物动态监管保证,为茧丝采购商提供“众链贷”融资产品,将账期从以前的半年变成2小时。

还有众邦银行与化塑汇平台的合作,遵循着同样的逻辑。在塑化产业链中,上游的小微厂商一直面临着融资难、融资贵的问题,众邦银行打通并采集化塑汇融资企业上下游的交易数据,通过区块链和物联网技术保障订单流转各个环节数据的真实性,为采购企业智能审批“众链贷”的额度和期限。

数据显示,截止到2020年4月末,针对智能供应链金融生态的信贷产品“众链贷”累计发放近100亿元。

据了解,未来众邦银行还将联合更多金融持牌机构、金融科技公司和产业互联网平台共建“众联数智生态交易平台”,将服务向股东体系外推广,聚焦大商贸、大旅游、大健康等三个产业。麦肯锡预测指出,未来5年至10年,这三个行业发展规模有望达到10万亿至20万亿美元,且年复合增长率在25%以上。

这套互联网交易银行模式的形成与发展,离不开强大的金融科技能力作为支撑。

在程峰看来,应当以金融科技为抓手,依托产业互联网做供应链金融服务,不是简单地将银行线下业务搬到线上或者将服务消费互联网的模式复制到产业互联网,而是从一开始就基于互联网交易银行定位,以账户、支付切入打通底层数据为核心进行金融科技的全面建设和布局。

2019年11月,众邦银行获得国家高新技术企业认定,成为全国第五家获得高企认定的银行,同时被认定为武汉市科技“小巨人”企业,是湖北首家获此殊荣的金融机构。在近期公布的“2019年全球银行发明专利排行榜(TOP100)”上,众邦银行获得第28名。